Gold gilt seit Jahrhunderten als „sicherer Hafen“ in unsicheren Zeiten. Wer nicht direkt Barren oder Münzen kaufen und lagern möchte, kann auf börsengehandelte Produkte wie Gold-ETFs oder -ETCs zurückgreifen. Doch wie funktionieren diese Anlagen, welche Vor- und Nachteile haben sie, und worauf sollten gerade Kleinanleger achten?

Was sind Gold-ETFs und ETCs?

Ein ETF (Exchange Traded Fund) ist ein börsengehandelter Fonds, der in der Regel einen Index nachbildet. Für Rohstoffe wie Gold gibt es in Europa jedoch eine Besonderheit: Fonds dürfen nicht ausschließlich einen einzigen Rohstoff abbilden. Deshalb existieren hier sogenannte ETCs (Exchange Traded Commodities).

Diese ETCs funktionieren ähnlich wie ETFs, sind aber rechtlich Schuldverschreibungen. Viele sind physisch gedeckt – das bedeutet, es liegt tatsächlich Gold in Tresoren, das die Anteile absichert. Andere sind synthetisch aufgebaut und nutzen Finanzinstrumente wie Derivate oder Swaps. Physisch gedeckte Produkte gelten als transparenter und risikoärmer, da echtes Gold hinterlegt ist.

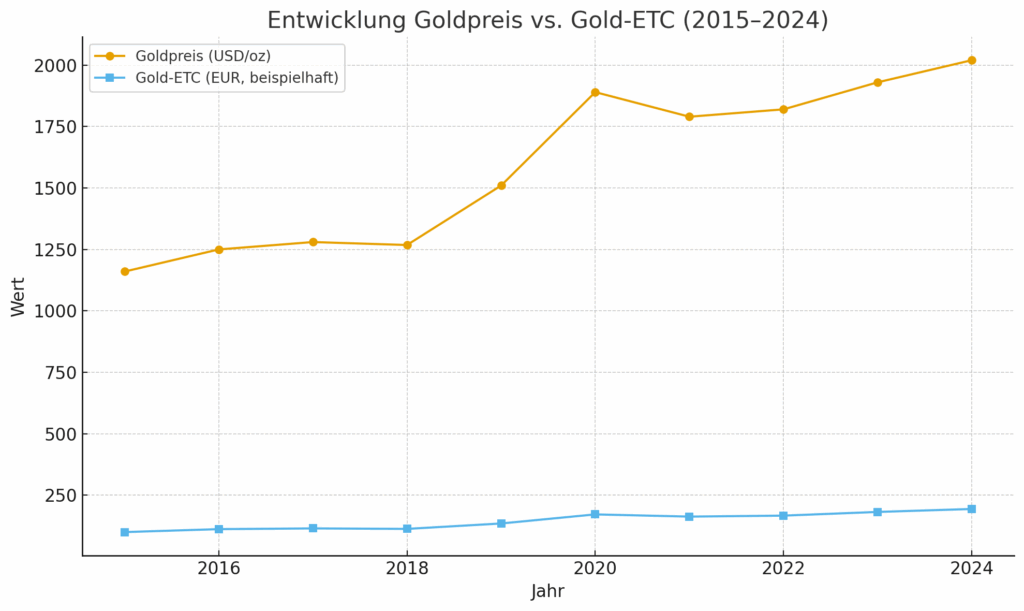

Entwicklung und Performance

Gold entwickelt sich oft besonders stark in Zeiten von Inflation, Währungsabwertung oder geopolitischer Unsicherheit. In solchen Phasen suchen Anleger Sicherheit, was den Goldpreis nach oben treibt.

Ein Beispiel: Der Xtrackers Physical Gold ETC konnte innerhalb eines Jahres zeitweise um mehr als 40 Prozent zulegen (in Euro gerechnet). Dennoch ist Gold nicht immer ein Selbstläufer – es gibt auch längere Phasen der Stagnation oder Rückgänge.

Wichtig zu wissen: Gold erwirtschaftet keine laufenden Erträge wie Zinsen oder Dividenden. Der Gewinn entsteht ausschließlich durch Kurssteigerungen.

Vorteile von Gold-ETFs und ETCs

Gold-ETCs bringen mehrere Vorteile mit sich:

- Wertsicherung und Inflationsschutz

Gold gilt als klassischer Schutz gegen Geldentwertung. Wenn Währungen an Kaufkraft verlieren, hält Gold seinen Wert oft besser. - Diversifikation im Portfolio

Da sich der Goldpreis häufig unabhängig von Aktien- oder Anleihemärkten entwickelt, kann er als Stabilitätsanker im Depot wirken. - Hohe Liquidität

Gold-ETCs sind an der Börse handelbar. Anleger können jederzeit kaufen oder verkaufen, ohne sich um Transport oder Lagerung kümmern zu müssen. - Einfachere Handhabung als physisches Gold

Kein Tresor, keine Versicherung, keine Sicherheitsfragen – die Verwaltung läuft im Hintergrund über Emittent und Lagerstellen. - Option auf physische Auslieferung

Einige Produkte, wie zum Beispiel „Xetra-Gold“, bieten die Möglichkeit, Anteile in echtes Gold umzutauschen – allerdings meist erst ab bestimmten Mindestmengen.

Risiken und Nachteile

Neben den Chancen gibt es auch Stolpersteine, die Anleger kennen sollten:

- Schwankungsanfälligkeit

Der Goldpreis kann kurzfristig stark fallen. Wer in Gold investiert, braucht Geduld und Risikobereitschaft. - Währungsrisiko

Gold wird in US-Dollar gehandelt. Für Anleger im Euroraum bedeutet das: Wechselkurse beeinflussen die Rendite. Manche Produkte bieten zwar eine Euro-Absicherung, diese kostet jedoch zusätzlich. - Kosten

Verwaltungsgebühren, Lager- und Versicherungskosten sowie Handelsgebühren mindern die Rendite. - Kontrahentenrisiko

Bei synthetischen ETCs oder Schuldverschreibungen hängt die Sicherheit vom Emittenten ab. Gerät dieser in Schieflage, droht Verlust. - Keine laufenden Erträge

Wer regelmäßige Einnahmen sucht, wird bei Gold-ETCs enttäuscht. - Steuerliche Besonderheiten

In Deutschland sind Gewinne aus dem Verkauf von ETCs steuerpflichtig. Physisches Gold kann bei längerer Haltedauer steuerfrei verkauft werden – bei ETCs gilt das in der Regel nicht.

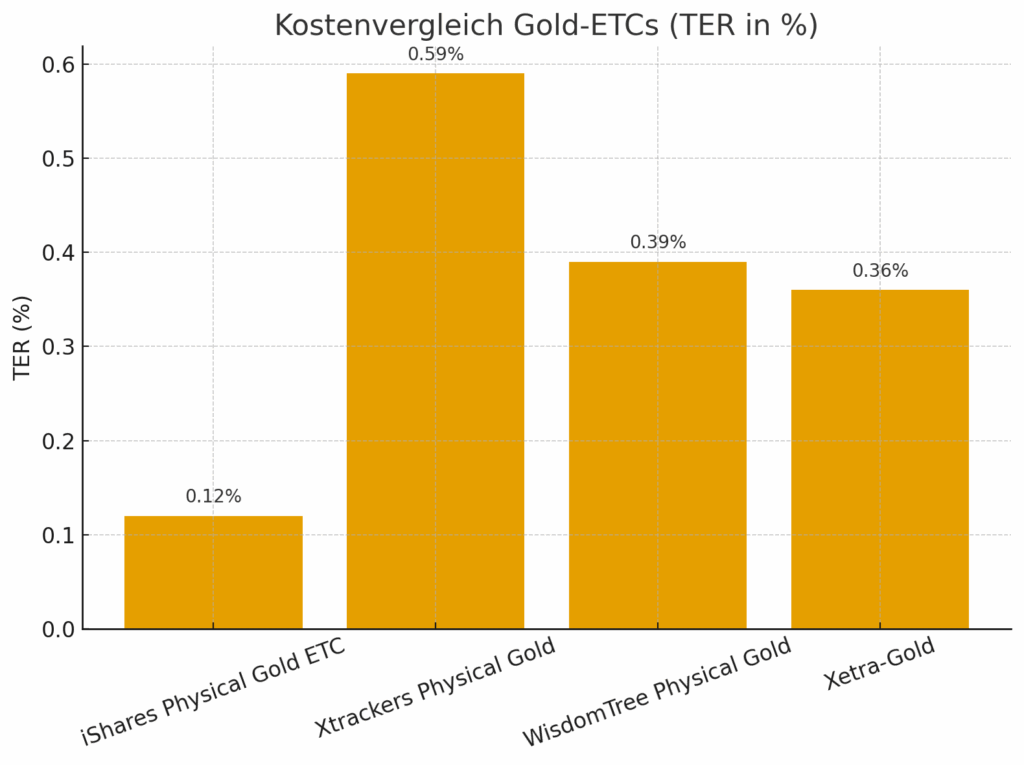

Kosten im Überblick

Gold-ETCs verursachen laufende und einmalige Kosten, die man bei der Auswahl berücksichtigen sollte:

- Verwaltungskosten (TER)

Diese betragen meist zwischen 0,11 und 0,69 Prozent pro Jahr. Sie decken Verwaltung, Lagerung und Versicherung ab. - Handelsspanne (Spread)

Die Differenz zwischen An- und Verkaufspreis kann gerade bei weniger liquiden Produkten spürbar sein. - Transaktionskosten beim Broker

Abhängig von der Bank oder Trading-App können feste Ordergebühren oder prozentuale Kosten anfallen. - Zusatzkosten für physische Auslieferung

Wer sich das Gold tatsächlich liefern lässt, zahlt meist Aufschläge und Transportkosten.

Ein Vergleich lohnt sich: Der iShares Physical Gold ETC kostet beispielsweise nur rund 0,12 Prozent pro Jahr, während andere Produkte fast 0,60 Prozent verlangen. Auf lange Sicht macht das einen deutlichen Unterschied.

Besonderheiten für Kleinanleger

Für Privatanleger mit kleinen Beträgen sind folgende Punkte besonders wichtig:

- Kosten im Blick behalten

Wer nur wenige Hundert Euro investiert, spürt Ordergebühren oder Spreads besonders stark. - Sparpläne nutzen

Viele Broker ermöglichen regelmäßige Käufe von Gold-ETCs schon ab 25 oder 50 Euro pro Monat. So lassen sich langfristig Positionen aufbauen, ohne hohe Einmalkosten. - Produktwahl

Für Einsteiger sind physisch gedeckte ETCs mit niedrigen Gebühren und hohem Handelsvolumen meist die beste Wahl. - Längere Haltedauer einplanen

Wer Gold-ETCs nur kurzfristig kauft, riskiert, durch Kosten und Schwankungen Verluste einzufahren. Sinnvoller ist ein mittelfristiger bis langfristiger Anlagehorizont.

Worauf man beim Vergleich achten sollte

Beim Blick auf die verfügbaren Produkte lohnt es sich, auf einige Kriterien zu achten:

- Ist das Produkt physisch gedeckt?

- Wie hoch sind die jährlichen Gesamtkosten (TER)?

- Wie liquide ist der ETC, also wie eng ist der Spread?

- Gibt es die Möglichkeit, sich Gold ausliefern zu lassen?

- Ist das Währungsrisiko abgesichert oder nicht?

- Welche steuerlichen Regeln gelten?

Fazit

Gold-ETFs und -ETCs sind ein einfacher Weg, um in das „Krisenmetall“ zu investieren, ohne selbst Gold lagern zu müssen. Sie eignen sich gut, um ein Portfolio zu diversifizieren und gegen Inflation oder Währungsschwankungen abzusichern.

Allerdings sollte man die Risiken und Kosten nicht unterschätzen. Gold ist keine „sichere“ Renditemaschine, sondern vor allem ein stabilisierender Baustein im Depot. Für Kleinanleger bietet sich an, mit kleinen Beträgen über Sparpläne einzusteigen und das Investment langfristig zu halten.